Tener un alto y excelente puntaje crediticio es un aspecto fundamental antes de solicitar una hipoteca, pues es la garantía para que los prestamistas puedan otorgarte un préstamo, entre más bajo y deficiente sea esta puntuación te será muy difícil acceder a ninguna clase de crédito para adquirir bienes materiales.

Tu puntaje de FICO (Fair Isaac Corporation) es la base de tu informe crediticio y este crea una valoración que se ve representada en los siguientes aspectos: historial de pagos, la duración y el tipo de financiación, cuántos préstamos usas, tu cupo disponible y cuántas veces otros prestamistas y acreedores han extraído tu información en la entidad.

Conoce tu reporte de crédito aquí.

FICO fue pionera en el desarrollo de un método para el cálculo de los puntajes de crédito con la información recogida por las compañías de informes de préstamo.

Hoy en día, otras compañías también usan fórmulas de puntuación de financiación parecidas a FICO, pero la mayoría de los prestamistas todavía son fieles a esta entidad, pues es necesaria a la hora de decidir la aprobación de un préstamo o una tarjeta de crédito.

Luego de explicarte brevemente lo que significa tener un buen puntaje para adquirir una hipoteca o cualquier clase de bien material, en este blog te compartiremos los siguientes datos: cómo mantener un buen puntaje, cómo comprenderlo, cómo calcularlo y las cosas que si debes y no debes de hacer con tu puntación crediticia.

¿Cómo mantener un buen puntaje?

1. Debes ser consciente de tus hábitos crediticios.

2. Debes pagar los saldos de tus deudas.

3. No cierres las cuentas más antiguas, tenerlas activas y manejadas de manera correcta por lagos periodos de tiempo, sin duda será positivo en tu puntaje de crédito.

4. Solicita un informe de crédito anualmente y discute los elementos que no te parezcan correctos.

5. Debes pagar tus deudas a tiempo.

6. Distribuye la deuda entre tus cuentas rotativas. Esto significa que si tienes una tarjeta de crédito que está en su límite, pero tiene otras dos que no se han utilizado, transfiere parte del saldo de la tarjeta al límite a las otras dos, esto distribuirá considerablemente tu deuda y cambiará tu relación entre el crédito disponible y la obligación financiera.

7. Mantén las cuentas activas, si tienes un par de tarjetas de crédito para emergencias, intenta hacer al menos una pequeña compra con ellas varias veces al año para mantenerlas activas. Si no las usas durante seis meses o más, no aparecerá en tu informe y puede afectar tu puntaje de crédito.

8. Limita el número de tarjetas de crédito renovables (aquellas de grandes almacenes) te sugerimos tener máximo 5 de ellas, así evitarás tener una alta responsabilidad financiera.

Ahora te explicaremos como comprender el puntaje FICO:

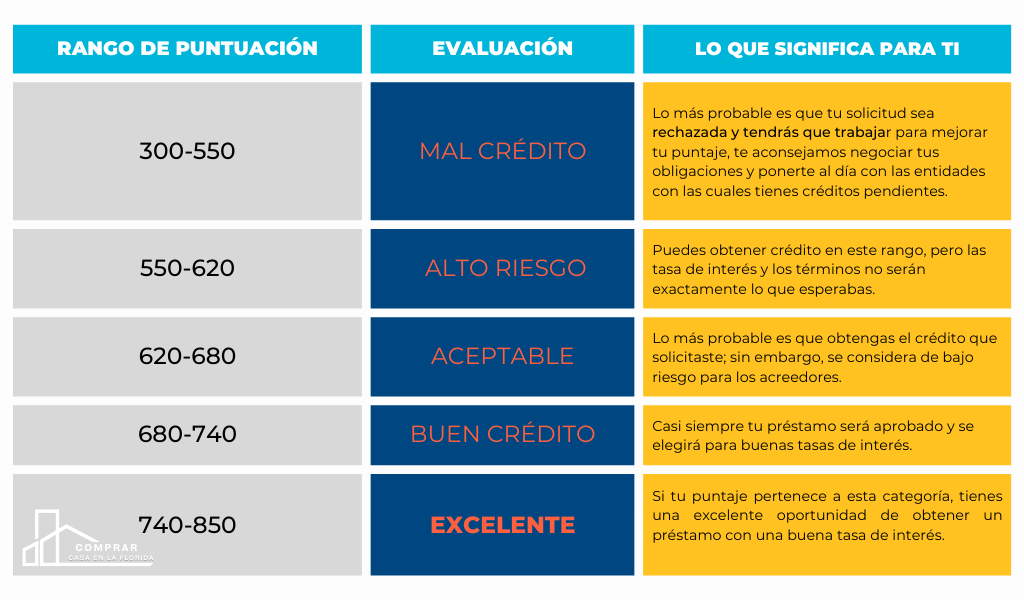

Este puntaje va desde el nivel de “mal crédito”, pasando por el de “alto riesgo”, “el aceptable”, “el buen crédito” hasta el “nivel excelente”, para lograr tener el nivel más alto debes seguir las recomendaciones del punto anterior. Alcanzar este rango no es tarea fácil ni tampoco se obtiene de un día para otro, pero con un buen manejo de tus finanzas y obligaciones lo podrás lograr.

A continuación te compartiremos los puntajes de cada rango, para que te ubiques según tu actual situación financiera:

¿Cómo calcular el puntaje de FICO?

Recordemos que el puntaje de FICO abarca un 100% que se divide de la siguiente manera:

- 35% Historial de pagos: Esto indica si has cumplido con tus obligaciones a tiempo a los acreedores y esto tiene el mayor impacto en tu puntaje.

- 30% Saldos pendientes:Esto representa cuánto debes versus cuánto crédito disponible tienes. Debes procurar mantener tus deudas renovables a día y casi que en ceros.

- 15% Duración del historial crediticio: Cuanto más tiempo estén abiertas tus cuentas, mucho mejor, varias personas piensan que deberían cerrar las líneas de crédito no utilizadas, pero si las cierras crédito más antiguo puede afectar negativamente tu puntaje.

- 10% Tipos de créditos utilizados: Debes tener tanto crédito garantizado como no garantizado para reflejar una combinación diversa del préstamo. Una mezcla de tarjetas de crédito, financiamientos para automóviles e hipotecas, refleja una imagen más positiva.

- 10% Número de consultas de crédito: No es tan beneficioso solicitar un préstamo con frecuencia, pues puede parecer desesperación para los prestamistas, en este porcentaje mostrará cuántas consultas se hicieron en un período de seis meses.

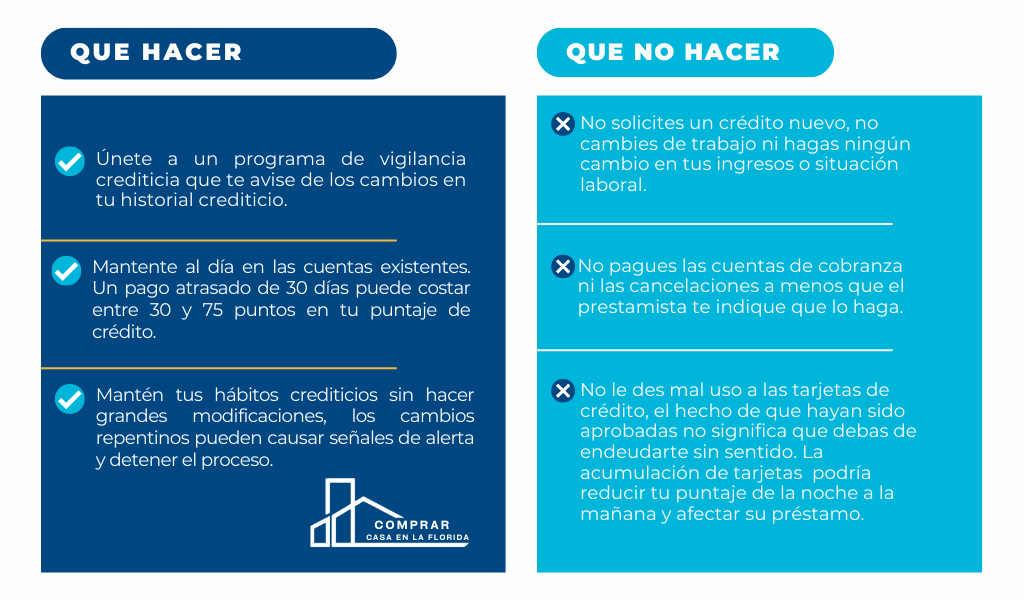

¿Que cosas hacer y no hacer con tu puntaje crediticio?

Tener claro que aspectos son positivos y negativos para el puntaje de FICO es necesario para nivelar o mejorar la posición, en promedio, una persona con un puntaje crediticio bajo tendrá tasas de interés 1-2% más altas que aquellas con un puntaje crediticio de 740 o más.

Para que te prevengas de tener porcentajes bajos en tu puntaje crediticio te presentamos las siguientes recomendaciones:

Estos fueron los aspectos que consideramos más relevantes para mantener un buen puntaje de FICO, si llegaste hasta el final de esta publicación nos imaginamos que con toda la información tendrás más claro las cosas que debes hacer para mejorar tu puntaje y sobre todo a comprender y mantenerlo en un excelente nivel.

¿Y tú aún tienen dudas sobre cómo calcular tu puntaje de crediticio? No te preocupes, consulta conmigo, soy Bróker con más de 20 años de experiencia en el centro y sur de la Florida con todo el conocimiento y experiencia en el sector inmobiliario.

¿Quieres saber más sobre el mercado de Real Estate en la Florida? Déjanos un comentario sobre todos los temas de tu interés. Si te gusto la información, compártala por medio de los botones y no olvides seguirnos en nuestros canales digitales donde constantemente actualizamos nuestro contenido.